令和6年度(2024年度)税制改正を一気に解説②法人向け:外形標準課税、賃上げ税制など

前回に引き続き、令和6年度(2024年度)税制改正大綱の解説です。今回は定額減税が注目を集めましたが、事業主に対する課税も見直されています。2回目の今回は、法人向けの税制改正を中心に主なものをピックアップしてお伝えします。

目次

法人向けの税制改正1:賃上げ促進税制の見直し

今回の税制改正では、賃上げ促進税制が見直しの上、3年延長となりました。構造的かつ持続的な賃上げを促すための改正です。なお、この制度は法人だけでなく個人事業主も対象となっています。

すべての事業主共通の改正

すべての事業主に共通する改正は次の通りです。

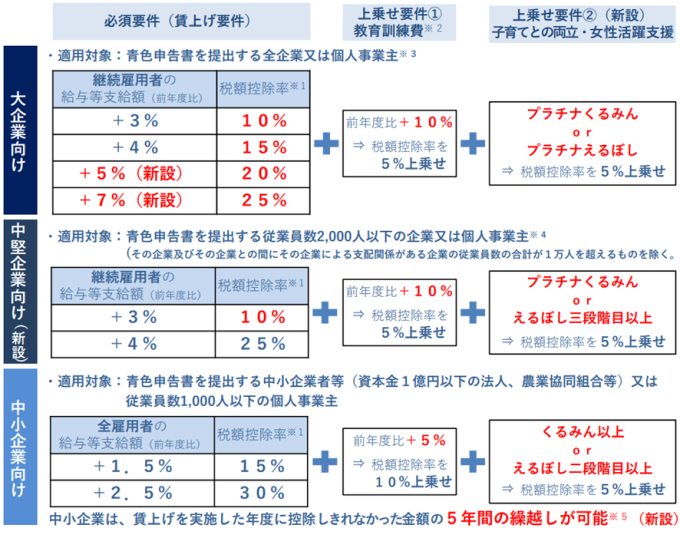

「大企業向け」「中堅企業向け」「中小企業向け」の3つに

これまでの賃上げ促進税制の区分が次のように3つに分かれます。

| 2022年4月1日から2024年3月31日までの間に開始する事業年度 | 2024年4月1日から2024年3月31にまでの間に開始する事業年度 |

|---|---|

| 大企業 | 大企業 |

| 中堅企業 | |

| 中小企業 | 中小企業 |

大企業・中堅企業・中小企業の内容は、税制改正大綱を見る限りだと次のようになります。

| 区分 | 内容 |

|---|---|

| 大企業 | 下記以外の青色申告書を提出する法人 |

| 中堅企業 | B青色申告書を提出する法人で、常時使用する従業員数が2000人以下であるもの(対象法人を支配する関係にある法人を含めた従業員合計数が1万人を超えるものを除く) |

| 中小企業 |

青色申告書を提出する法人で以下のいずれかに当てはまるもの

|

今後の法律では、ここに青色申告書を提出する個人事業主も加わると見られます。

税額控除率と条件がより細かく

原則の税額控除の割合は15%から10%に引き下げられました。その一方、上乗せ措置の税額控除率が細かくなりました。

参照:令和6年度税制改正「賃上げ促進税制」パンフレット(2023年12月時点版)|経済産業省

税額控除率は大企業向け・中堅企業向けだと最大35%、中小企業向けだと最大45%となります。ただし、法人税額等の20%が控除の上限額です。

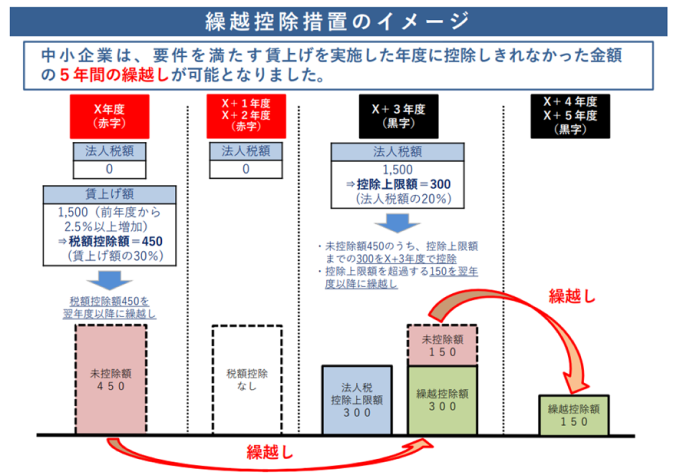

中小企業向けは5年間の繰越が可能に

中小企業向けの賃上げ促進税制は、控除割合のほか、新たに繰越控除制度が設けられました。赤字等で控除しきれなかった金額を、翌事業年度以後5年間繰越ができるというものです。

参照:令和6年度税制改正「賃上げ促進税制」パンフレット(2023年12月時点版)|経済産業省

ただし、繰り越しても各事業年度で控除できる上限は「法人税額等×20%」です。ずっと赤字のままだと控除の恩恵を受けられないままで終わる可能性があります。

法人向け税制改正2:外形標準課税

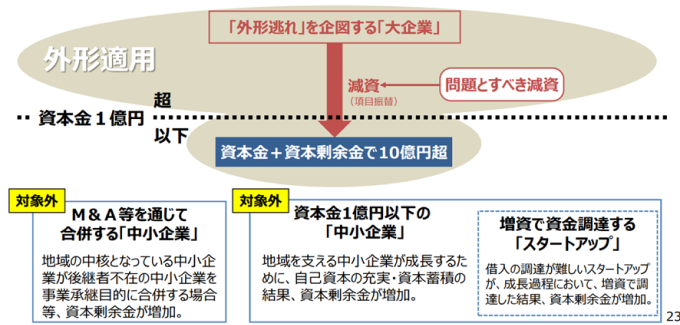

ここ数年、資本金を1億円以下に減らし、法人事業税の外形標準課税を免れる大企業が急増しました。これに歯止めをかけるための改正となります。

参照:令和6年度(2024年度)経済産業関係税制改正について(令和5年12月)|経済産業省

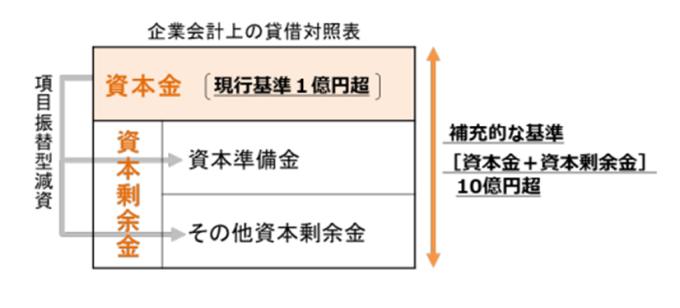

とはいえ、外形標準課税の対象は、これまで通り「資本金1億円超」という基本的な要件は維持されます。これに加え、次のような要件が加わります。

前事業年度に外形標準課税の対象となった法人

前事業年度において外形標準課税の対象となった法人については、次の2つの要件を満たすと外形標準課税の対象となります。

- 当事業年度の資本金の額≦1億円以下

- 資本金+資本剰余金>10億円

つまり、急遽無償減資をして1億円以下にしたとしても、資本金と資本剰余金の合計が10億円を超えると外形標準課税の対象となるわけです。

参照:令和6年度地方税制改正(案)について(令和5年12月)|総務省

なお、適用開始は2025年4月1日以後に開始する事業年度からです。つまり、この日以後に開始する事業年度の前事業年度で外形標準課税の対象になっていなければ、今回の改正から外れます。

しかし、次のいずれかに当てはまる法人については、当事業年度で上記の1と2に当てはまるのなら、今回の改正の対象となります。

- 公布日を含む事業年度の前事業年度に外形標準課税の対象となっていた法人

- 公布日の前日に資本金が1億円以下である法人で、公布日以後最初に終了する事業年度において外形標準課税の対象となっていたもの

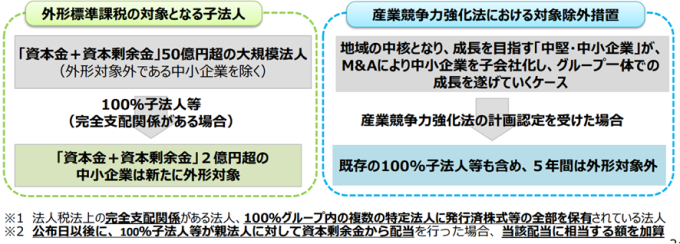

100%子会社法人等

大企業の100%子会社法人も外形標準課税の要件が厳しくなります。当事業年度末日の資本金1億円以下であっても、次の2つの要件に当てはまると外形標準課税の対象となります。

1. 次のいずれかの100%子会社法人等であること

- 「資本金+資本剰余金>50億円」の法人等(ただし非課税または所得割のみで課税される法人等を除く)

- 相互会社・外国相互会社

2.「資本金+資本剰余金>2億円」である

※法律の公布日以降に100%子法人等が1の100%親法人等に対し資本剰余金から配当を行った場合は、この金額に配当の額を加えて2億円超かどうかを判定する

なお、ここでいう100%子法人等とは、次のような法人を言います。

- 法人税法に規定する完全支配関係を1の法人等の間にある法人

- 100%グループ内で1に該当する複数の法人に発行済み株式等のすべてを保有されている法人

こういった法人も見た目だけ中小法人であって実態は大企業の一部でしかありません。こういったものも実態は資本金1億円超の法人と変わらないとして、外形標準課税の対象にすることとなったわけです。

ただし、産業競争力強化法における対象除外措置の対象となれば、100%子法人等であっても5年間は外形標準課税の対象から外れることもあります。また、100%子法人等が今回の改正で新たに外形標準課税の対象になった場合、法人事業税の負担を段階的にやわらげる措置も講じられています。

参照:令和6年度(2024年度)経済産業関係税制改正について(令和5年12月)|経済産業省

なお、適用開始は2026年4月1日以降に開始する事業年度から適用されます。

法人向け税制改正3:交際費の上限引き上げ

法人の交際費は原則、全額が損金不算入です。しかし現行の制度では、次のようになっています。

| 区分 | 交際費の損金不算入額 |

|---|---|

| 中小法人(資本金または出資の金額が1億円以下であるなどの法人) |

次のいずれかの金額を超えた部分

|

| 期末の資本金の額または出資金の額が100億円を超える法人 | 全額 |

| 上記以外の法人 |

交際費等のうち「飲食等にかかる費用×50%」相当額(接待飲食費に係る損金算入の特例) |

参照:No.5265 交際費等の範囲と損金不算入額の計算|国税庁

ただし、取引先との飲食であっても「飲食代÷参加者人数」が5000円以下なら、損金不算入を問われる交際費等から外れるわけです。

この交際費の規定が、今回の改正で次のようになりました。

- 交際費等から除外される飲食費の基準が5000円から1万円に引き上げ

- 上記の定額控除限度額と接待飲食費に係る損金算入の特例は3年延長し、2027年3月31日までとなる。

この改正は、2024年4月1日以後に支出する飲食費について適用されます。

法人向け税制改正4:事業承継税制

法人版事業承継税制の特例措置について、特例承継計画の提出期限が2年延長されました。ただし、事業承継税制それ自体が延長されたわけではありません。

上記以外

このほか、次のような改正が行われました。

- プラットフォーム課税...国外事業者がデジタルプラットフォームを経由して行う消費者向けの電気通信利用役務のうち、特定のプラットフォーム事業者を介したものは、この特定のプラットフォーム事業者が行ったとみなす

- インボイスの自販機特例・回収特例の帳簿記載要件の緩和...住所や所在地の記載が不要に(現行は記載必要)

- 暗号資産の評価方法の見直し...第三者が発行した暗号資産でも譲渡制限があるなどで継続的に保有しているものは原価法と時価法のいずれかで評価できるようになる(現行は時価法のみ)

くわしい内容は、下記リンクにてご確認下さい。

マイナビ転職 税理士を利用して

転職された方の声

-

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士)

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士) -

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

マイナビ転職 税理士とは?

マイナビ転職 税理士は税理士として働く「あなたの可能性」を広げるサポートをいたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ転職 税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ転職 税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。

関連記事

-

変更日:2026/01/27

変更日:2026/01/27

仕事・キャリア

経理の仕事に簿記は必要?いらない?何級まで取るべきか仕事内容別に解説

-

変更日:2026/01/27

変更日:2026/01/27

仕事・キャリア

経理に向いている人・向いていない人は?自分には合わないと迷った時の判断...

-

変更日:2025/12/22

変更日:2025/12/22

仕事・キャリア

経理はしんどい・やめとけと言われる理由は?後悔しないためのポイントも解...

-

変更日:2026/01/27

変更日:2026/01/27

業界情報

更正の請求とは何か?2025年分の所得税で必要な理由も解説

-

変更日:2025/12/22

変更日:2025/12/22

業界情報

税理士法の独占業務とは?違反した場合の処分も解説

-

変更日:2025/12/22

変更日:2025/12/22

業界情報

2025年の年末調整の変更点とは?うっかりしやすいポイントを解説

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ転職 税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。