相続時精算課税制度の「110万円控除」とは?活用法や注意点を解説

2023年度税制改正では、相続税・贈与税の一体化が行われました。そのうちの1つが相続時精算課税制度の110万円控除の新設です。年110万円まで贈与をしても申告不要の非課税枠と言われ、新たな節税策として注目されています。活用方法や注意点を、会計事務所向けに解説します。

相続時精算課税制度とは?制度概要をおさらい

相続時精算課税制度とは、日本の贈与税の制度2つのうちの1つです。通常の贈与だと暦年課税制度が適用されますが、「相続時精算課税制度選択届出書」を提出すると相続時精算課税制度の対象となります。

相続時精算課税制度の特徴

相続時精算課税制度には、次のような特徴があります。

1. 贈与者は贈与する年の1月1日時点で60歳以上の親か祖父母、受贈者は贈与を受けた年の1月1日時点で18歳以上の子か孫であること

2. 1の贈与者から受贈者に渡した財産は、ずっと相続時精算課税制度の対象となる。二度と暦年課税制度に戻れない

3. 届出書を提出した分以降の贈与財産はすべて相続財産に持ち戻す

4. 累積2500万円まで贈与されても贈与税はかからない

5. 累積贈与額が2500万円を超えると一律20%の贈与税がかかる

6. 110万円以下の贈与でも贈与税の申告が必要

7. 相続時精算課税制度で贈与された宅地は小規模宅地等の特例を使えない

活用されなかった相続時精算課税制度

相続時精算課税制度は「2500万円まで贈与しても贈与税がかからない」という点に魅力があります。しかし、それ以外の条件が厳しく相続税の申告もれリスクが高いため、あまり活用されませんでした。

しかし、今回の税制改正で新たに創設された「年110万円の基礎控除」で活用が広がるかもしれません。メリットが大きいからです。2024年1月1日以降の相続時精算課税制度の対象となる贈与から適用されますが、生前対策として活用されると見られます。

「相続時精算課税制度の110万円控除」3つの特徴とは

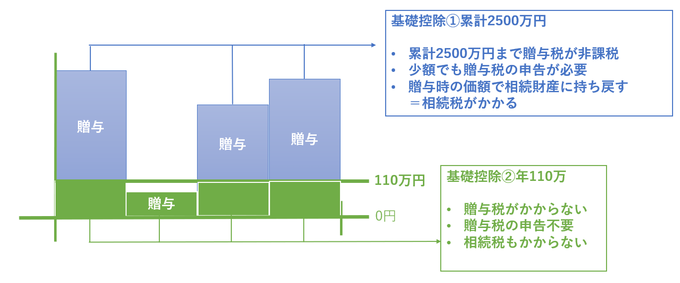

ここで相続時精算課税制度の年110万円基礎控除の3つの特徴を確認しましょう。すでにある2500万円の特別控除と比較してみます。

特徴1:年110万円までなら贈与しても申告不要

これまで、相続時精算課税制度選択届出書を出したら、対象者間での贈与は贈与税の申告が必要でした。「110万円以下の贈与でも」です。しかし、2024年1月1日以降、相続時精算課税制度選択届出書が提出されていても年110万円以下の贈与なら贈与税の申告が不要となります。

特徴2:贈与税はかからない

これまで、贈与税がかからないのは「贈与の累計が2500万円に達するまで」でした。贈与の累計額が2500万円を超えたら一律20%の税率で贈与税がかかっていたのです。

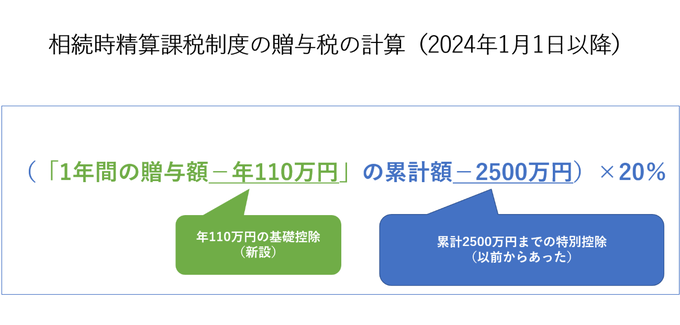

しかし2024年1月1日以降、贈与税の計算式は次のようになります。

累計2500万円の特別控除は、年間の贈与額から基礎控除110万円を引いた後で適用されます。また、2500万円の特別控除枠を使い切っても、年110万円以下で贈与を受ければ、贈与税はかからないのです。

特徴3:相続税もかからない

相続時精算課税制度で贈与を受けた財産は、相続財産に持ち戻します。生前贈与を受けた総額が2500万円以下でも、相続税はかかるのです。

しかし、年110万円以下の基礎控除の部分は、贈与税だけでなく相続税もかかりません。相続時精算課税制度で贈与を受けても、年110万円までの部分は相続財産に持ち戻さなくていいのです。

まとめると、次の図のようになります。

相続時精算課税制度の110万円控除の活用法

年110万円の基礎控除の登場で、相続時精算課税制度は使いやすくなりました。先ほどお伝えした3つの特徴で、次のような活用ができると見られます。

死期を予知しての生前贈与

暦年課税制度だと、死亡日以前3年間に贈与した財産は相続税の対象となります。この持ち戻し課税を「生前贈与加算」と言いますが、2023年度税制改正で加算対象期間が3年から7年になりました。2024年1月1日以降の贈与が死亡日以前7年間に行ったものなら、相続税がかかるわけです。贈与を受けた金額が年110万円以下であっても持ち戻しの対象になります。

一方、相続時精算課税制度の年110万円の基礎控除は、贈与税も相続税もかかりません。そのため「死亡を予知しての贈与で使われるのではないか」と言われています。

2500万円の非課税枠を使い切った後での贈与

住宅取得等資金の贈与税の非課税措置などとの組み合わせで相続時精算課税制度の特別控除枠を使い切ることがあります。このような場合、以後の贈与がしにくくなりました。一律20%の贈与税がかかるからです。しかし110万円の基礎控除で特別控除枠を使い切った後の贈与がしやすくなります。

値上がりが確実な財産の贈与

相続時精算課税制度で贈与された財産は、贈与時の価額で相続財産に持ち戻されます。そのため「値上がりが確実な財産で使うといい」と言われてきました。110万円の基礎控除により、生前贈与を実行しやすくなります。

注意点

使い勝手がよくなった相続時精算課税制度ですが、注意点もあります。

基礎控除を超えたら従来の相続時精算課税制度の対象

年110万円を超えたら、これまでの相続時精算課税制度が適用されます。110万円を超えた部分の贈与が累計2500万円を超えたら贈与税がかかります。相続財産への持ち戻しも必要です。

二度と暦年課税制度には戻れない

年110万円の基礎控除の話から「相続時精算課税制度を選択しても、暦年課税制度が使えるのか」と誤解する可能性もあります。これは相続時精算課税制度のものであり、暦年課税制度の基礎控除ではありません。区別する必要があります。

「年110万円」は受贈者1人あたりの基礎控除

相続時精算課税制度の基礎控除である「年110万円」は、受贈者1人あたりの金額です。「父からの贈与から年110万円、母からの贈与から年110万円をさしひける」というものではありません。同じ年に複数の特定贈与者から贈与されたなら、贈与された財産額に応じて按分する必要があります。

たとえば、父からの贈与も母からの贈与も相続時精算課税制度が適用され、かつ、同じ年に父から100万円、母から100万円を贈与されたら、計算は次のようになります。

【父から受けた贈与財産に使う基礎控除額】

110万円×100万円÷(100万円+100万円)=55万円

【母から受けた贈与財産に使う基礎控除額】

110万円×100万円÷(100万円+100万円)=55万円

それぞれの贈与者からの贈与に対する基礎控除額は55万円です。この金額を超えた部分は、2500万円の特別控除の対象になりますし、贈与税の申告が必要です。また、相続財産へ持ち戻すことになります。

まとめ

相続時精算課税制度は年110万円控除の登場で使いやすくなりました。しかしその一方で複雑になっています。暦年課税制度との違いを再確認しておく必要がありそうです。

【参考】「年110万円の基礎控除」暦年課税制度と相続時精算課税制度での違い

| 暦年課税制度 | 相続時精算課税制度 | |

|---|---|---|

| 同じ点 | ・贈与税がかからない ・贈与税の申告がいらない ・受贈者1人あたりの金額 |

|

| 違う点 | ・相続財産に持ち戻す (生前贈与加算) ・どんな関係での贈与も対象 |

・相続財産に持ち戻さない ・一定の直系血族間の贈与のみ |

マイナビ転職 税理士を利用して

転職された方の声

-

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士)

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士) -

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

マイナビ転職 税理士とは?

マイナビ転職 税理士は税理士として働く「あなたの可能性」を広げるサポートをいたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ転職 税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ転職 税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ転職 税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。