2023年度税制改正大綱1 相続税・贈与税の一体化がついに現実化...今後の生前贈与はどうなる?

2022年12月16日、2023年度税制改正大綱が発表されました。この中で特に目を引いたのが相続税・贈与税の項目です。かねてより検討されていた相続税と贈与税の一体化がついに税制に反映されました。これにより、今後の生前贈与はどう変わるのでしょうか。他の改正項目と共に確認します。

相続税と贈与税の一体化とは

相続税と贈与税の一体化とは、いつ財産を移転しても税額が大きく変わらないようにすることを言います。

贈与税は相続税の補完税ですが、少額の生前贈与をくりかえすことで相続税を大きく抑えるケースがこれまで散見されました。放置すると、生前贈与をせずに相続をして多額の相続税を納める人との間の課税の公平を図れなくなります。そこで資産移転の時期に中立的な課税を実現すべく、今回の税制改正で暦年課税制度と相続時精算課税制度が変わり、相続税と贈与税の一体化が行われました。

2023年度税制改正1:相続時精算課税制度の基礎控除

相続時精算課税制度とは、60歳以上の直系尊属から18歳以上の直系卑属への贈与を対象とする課税制度です。「累計2500万円まで贈与しても贈与税がかからない」というメリットがあります。その一方「いったん選んだら二度と暦年課税に戻れない」「110万円以下の少額贈与でも贈与税の申告は必須」「すべて相続財産に持ち戻す」といったデメリットもありました。中立的な課税の点では好ましいものの、負担の大きさからあまり活用されなかったのです。

活用の度合いを上げるべく、今回の改正で「110万円の基礎控除」が加わりました。2024年1月1日以降の贈与で適用されます。

新たに追加された「110万円控除」の特徴

追加された110万円控除には、次の3つの特徴があります。

1.贈与税がかからない

相続時精算課税制度を選択した間柄で年110万円まで贈与しても、贈与税はかかりません。

2.贈与税の申告がいらない

これまで、相続時精算課税制度で財産をもらったら、110万円以下であっても贈与税の申告が必要です。しかし今後、1年間の贈与額が110万円以下なら贈与税の申告はいらなくなります。

3.相続税がかからない

相続時精算課税制度で贈与された財産は、相続財産に持ち戻し、相続税の対象となります。しかし、年110万円以下の贈与については相続税がかかりません。相続税の申告でも、持ち戻しが不要になります。

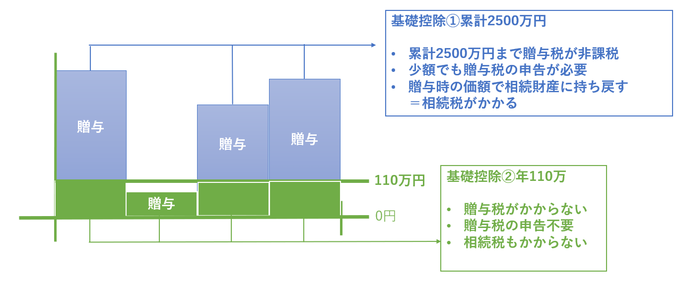

2500万円控除との違い

相続時精算課税制度には、2500万円の基礎控除もあります。110万円の基礎控除とどう違うのでしょうか。図にまとめてみました。

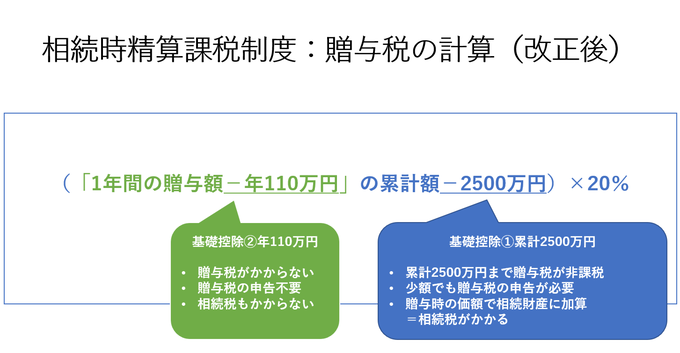

また2024年1月1日以降、相続時精算課税制度での贈与税の計算は次のようになります。

注意点

この改正には注意点が2つあります。

1つ目は暦年課税の110万円控除とは違う点です。この110万円控除はあくまで相続時精算課税制度のものです。暦年課税制度に戻れることになったわけではありません。

2つ目は、相続時精算課税制度はやはり慎重になったほうがいいということです。年間の贈与額が110万円を超えたら、これまでと同じく期限内申告が必要です。相続税の課税対象ともなります。ちょっとした贈与で110万円を超えることは十分あり得る点に注意が必要です。

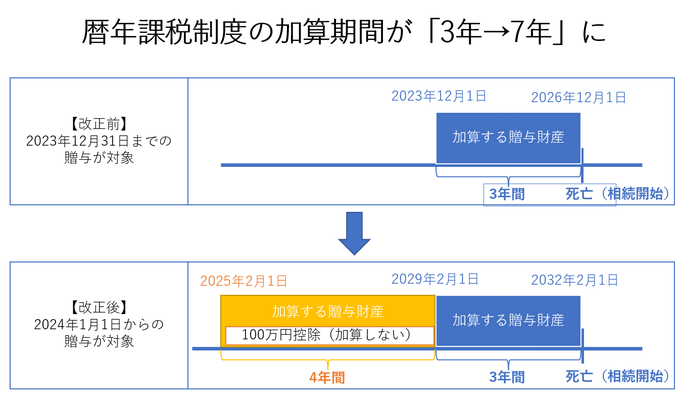

2023年度税制改正2:生前贈与加算が「3年→7年」に

2つ目は、生前贈与加算の対象期間が3年から7年に延びたことです。こちらも2024年1月1日以降に行われた贈与が対象となります。

生前贈与加算とは

生前贈与加算とは、死亡日以前の一定期間に行われた贈与は相続財産に持ち戻すことです。死に際の贈与で不当に相続税を回避するのを防ぐために設けられています。現在、加算対象期間は3年間ですが、2024年以降7年になります。ただし「いつ贈与したか」で加算する金額が変わります。

7年間の内訳1「死亡日以前3年間」

死亡日以前3年間に贈与した財産は、全額、相続財産に持ち戻されます。

7年間の内訳2「死亡日以前4~7年間」

死亡日以前4年から7年までの間に贈与された財産は「贈与された財産の合計額-100万円」が相続財産に持ち戻されます。

注意点

死亡日以前4年から7年までの生前贈与が影響するのは、2027年1月1日からです。2027年以降は、加算対象期間を間違えないようにしなくてはなりません。

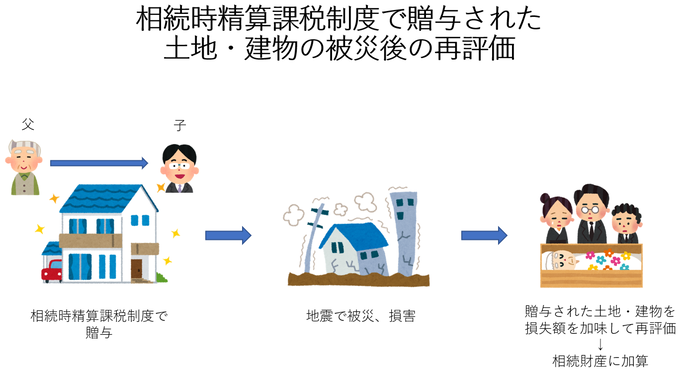

2023年度税制改正3:相続時精算課税制度の贈与財産が被災した時の扱い

3つ目は、相続時精算課税制度で贈与された財産の持ち戻し価格の扱いの改正です。

相続時精算課税制度の贈与財産の加算のルール

相続時精算課税制度で贈与された財産は、贈与時の価額で相続財産に持ち戻します。だからこそ「値上がりしそうな資産は相続時精算課税制度で早めに贈与した方がいい」と言われるわけです。しかし贈与後、地震や風水害で被災し、評価額が下がっても、その下がった分は考慮されませんでした。つまり、もらった財産の価値が失われても高い相続税を納めなくてはならなかったのです。

土地・建物が被災したら再評価した価額を持ち戻しに

2024年1月1日以降、災害が生じて贈与財産が被害を受けたら再評価が可能になります。被災した分だけ評価額を下げた上で、相続財産に持ち戻せるのです。ただし、対象となる財産は土地と建物に限られます。

2023年度税制改正4:教育資金と結婚・子育て資金の非課税贈与

4つ目は、教育資金と結婚・子育て資金それぞれの贈与税の非課税措置の改正です。

教育資金と結婚・子育て:適用期間が延長に

これらの非課税措置はいずれも一時、廃止の方向で議論が進められていました。しかし、今回の改正で次のように延長されました。

・教育資金の贈与税の非課税措置…2023年4月1日から2026年3月31日まで

・結婚・子育て資金の贈与税の非課税措置…2023年4月1日から2025年3月31日まで

その一方、次の2つの改正も入り、運用が厳格化されました。

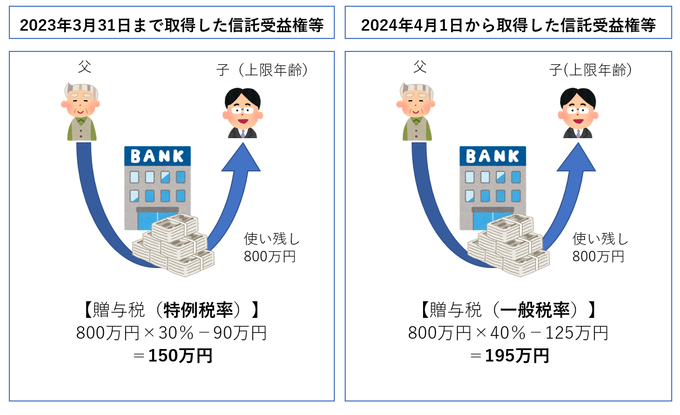

教育資金と結婚・子育て:贈与税率が「特例→一般」に

教育資金も結婚・子育て資金も、受贈者の年齢が上限に達すると、使い残しに贈与税がかかります。この贈与税は従来、特例税率で計算されていました。今回の改正で、適用税率が一般税率となりました。使い残しにかかる贈与税が増えることになります。

2023年4月1日以降に取得する教育資金や結婚・子育て資金の信託受益権等に適用されます。

教育資金:課税価格5億円超は23歳未満も相続税の対象に

信託受益権等の形で受け取った教育資金は、贈与者の死亡時に使い残しがあると相続税がかかります。ただし、受贈者が次のいずれかの条件にあてはまると、相続税はかかりませんでした。

・23歳未満

・学校等に在学中

・教育訓練給付金の対象となる教育訓練を受けている

2023年4月1日以降に取得する教育資金については、贈与者の死亡時の相続財産の課税価格が5億円を超えるなら、この3つの条件に当てはまる人でも使い残し分の相続税を納めることになります。

まとめ

今回の改正で、生前贈与のミスが増えるかもしれません。特に相続時精算課税制度はより注意すべきです。「使いやすくなった」と言われますが、制度それ自体、一般の人にはあまり知られていません。2500万円の非課税枠につられて相続財産への持ち戻しを忘れるケースが多々ありました。今後はさらに増えるかもしれません。関与先が活用を検討しているのであれば、注意をうながしつつ慎重に話をしていくといいでしょう。

マイナビ税理士を利用して

転職された方の声

-

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士)

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士) -

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

マイナビ税理士とは?

マイナビ税理士は税理士として働く「あなたの可能性」を広げるサポートをいたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。