交際費の飲食費「1万円に引き上げ」とは?いつから?2024年度(令和6年度)税制改正と注意点を解説

2024年度(令和6年度)税制改正で交際費等の取り扱いが変わりました。交際費から除外される飲食費の上限が1人あたり1万円に引き上げられたのです。いつから変わるのでしょうか。そして注意点は。今回は、税制改正の内容を確認し、交際費等から除外される飲食費の条件と注意点を解説します。

目次

2024年度(令和6年度)税制改正での交際費課税の変更点2つ

2024年度(令和6年度)税制改正では、交際費等の損金不算入制度のうち、次の2点の改正が行われました。

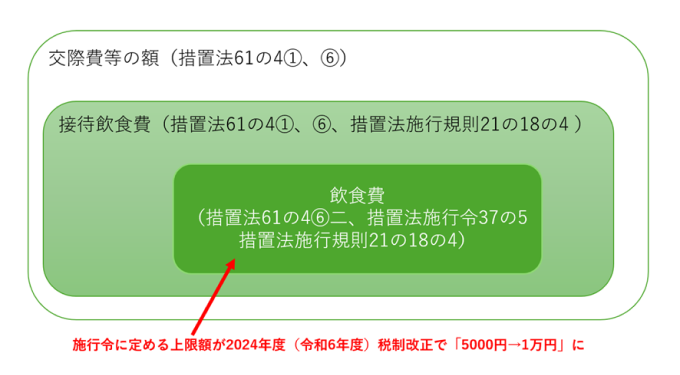

交際費から除外される飲食費の上限が1人あたり「5000円→1万円」に

法人が支出する交際費等は原則、損金不算入です(措置法61の4①)。しかし、飲食費として認められるもので一定要件を満たしたものは、交際費の額から除かれます。全額を損金に算入できるのです。

この要件の一つが「1人あたりの飲食費の額」でした。これまで、1人あたり5000円以下でなければ除外できなかったのですが、今回の改正で1人あたり1万円に引き上げられたのです。2024年4月1日以降に支出する飲食費から適用されます。

交際費等の特例の適用期間が3年間延長

交際費は本来、損金算入ができません。しかし、特例的に、法人の資本金や出資金の額に応じて、一定額まで損金計上できます。次の通りです。

| 期末の資本金の額または出資金の額 | 交際費等の損金算入限度額 |

|---|---|

| 1億円以下 | 次のいずれかの金額を上限として選択 ・年800万円 ・接待飲食費×50% |

| 1億円超100億円以下 | 接待飲食費×50% |

| 100億円超 | なし(交際費は全額損金不算入) |

※黄色部分が交際費等の特例的な扱い

この特例的な扱いは2024年3月31日までに開始する事業年度で終了するはずでした。しかし、今回の税制改正で3年間延長となり、2027年3月31日までに開始する事業年度まで適用されます。

交際費等から除外される飲食費の条件

損金算入の上限額が5000円から1万円に引きあがった飲食費。実は「1人あたり1万円以下」だけで全額を損金の額に計上していいわけではありません。2024年4月1日以降、飲食費を交際費等から除いて損金算入するには、次の3つの条件を守る必要があります。

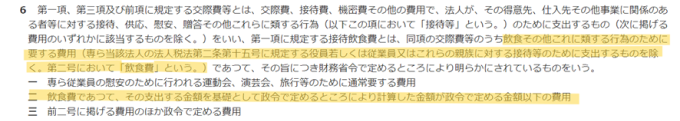

1. 飲食費の定義に当てはまるものであること

1つ目は、法律の定める飲食費の定義に当てはまることです。交際費等から除かれる飲食費については、租税特別措置法第61条の4第6項に次のように書かれています。

ここから、次のようなものは飲食費に該当します。

1. 自社の従業員等が取引先を接待する際の飲食代

2. 1の飲食にともなうテーブルチャージ、サービス料、会場費

3. 取引先の業務やイベントにともなって差し入れる弁当で、差し入れ後、しばらくして飲食が予定されるであろうもの

4. 1の飲食後、その飲食店で購入する飲食物のお土産の費用

ポイントは「取引先のためである」「飲食が主目的」です。この点を踏まえると、次のようなものは飲食費には当てはまりません。

・自社の役員・社員だけの飲食(取引先がいても形式だけなら飲食費にならない)

・飲食物を詰め合わせの贈答(贈答であって飲食のためではない)

・ゴルフや観劇などにともなって行われる飲食(主目的がゴルフや観劇であって飲食ではない)

・接待のための飲食店に取引先を送迎する費用(あくまで接待のための送迎費であって飲食費ではない)

このほかにも、社内飲食費に該当するかどうかの判定が必要です。「1人あたり1万円以下かどうか」を見る前に、まず支出した内容が税法に規定する飲食費に該当するかを確認する必要があります。

2.記載すべき事項が書かれた書類を保存していること</h3

2つ目は、必要事項を記載した書類の保存です。1人あたり1万円以下の飲食費であっても、次の事項が書かれた書類を保存していないと、交際費等から除外して損金算入することはできません(措置法61の4⑧)。

1. 飲食のあった年月日

2. 飲食に参加した取引先など事業関係者の氏名または名称

3. 飲食の参加人数

4. 飲食費の額および飲食をした店舗の名称や住所(店舗がないことにより名称や住所が不明なら領収書に書かれた支払先の氏名・名称、住所・居所・本店などの所在地)

5. 上記のほか、飲食であることを明らかにするための必要事項

3.1人あたり1万円以下であること

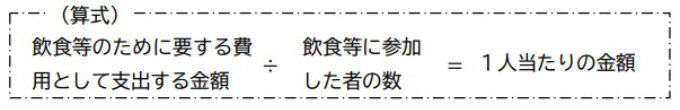

3つ目は、飲食費の金額が1人あたり1万円以下であることです。次のように計算して判定します。

参照:交際費等(飲食費)に関するQ&A(平成 18 年5月)|国税庁

ただし「1人あたり1万円以下」は税込経理か税抜経理かで金額が変わります。

| 【例】取引先を含め4人で飲食をし、その費用は総額4万4000円(税込)だった | ||

|---|---|---|

| 経理方法 | 仕訳 | 判定 |

| 税込経理 「1人1万円以下」を 税込価格で判定 |

飲食費44,000/現金44,000 | 44,000円÷4人 =11,000円>1万円 ∴交際費等に含める (損金不算入になることも) |

| 税抜経理 「1人1万円以下」を 税抜価格で判定 ※インボイスがある場合のみ |

飲食費40,000 仮払消費税等4,000/現金44,000 |

40,000円÷4人 =10,000円≦1万円 ∴交際費等に含めない (全額「会議費」などとして損金算入) |

ただし、税抜経理の場合、飲食店から受け取った領収書やレシートに注意が必要です。2023年10月からインボイス制度が始まったことに伴い、2024年4月現在、仮払消費税等が変わります。結果、1万円基準の判定も次のようになるのです。

| 領収書・レシートの内容 | 仮払消費税等の割合 | 「1人あたり1万円」判定 |

|---|---|---|

| インボイス(適格請求書) | 100% | 40,000円÷4人 =10,000円≦1万円 ∴交際費等に含めない (全額「会議費」などとして損金算入) |

| 区分記載請求書 (非適格請求書) |

80% | (40,000円+4,000円×(100%-80%)÷4人 =10,200円>1万円 ∴交際費等に含める (損金不算入になることも) |

| 上記以外(非適格請求書) | 0% | (40,000円+4,000円)÷4人 =11,000円>1万円 ∴交際費等に含める (損金不算入になることも) |

さらに、飲食費として扱われるものの中には「取引先のイベントに差し入れる弁当」のように、軽減税率8%の対象になるものもあります。次の3点に注意したいところです。

・税込経理か税抜経理か

・10%(標準税率)か8%(軽減税率)か

・レシート・領収書が適格請求書・区分記載請求書・それ以外のどれになるか

注意点

交際費等から除外される飲食費については、次の点に注意しましょう。

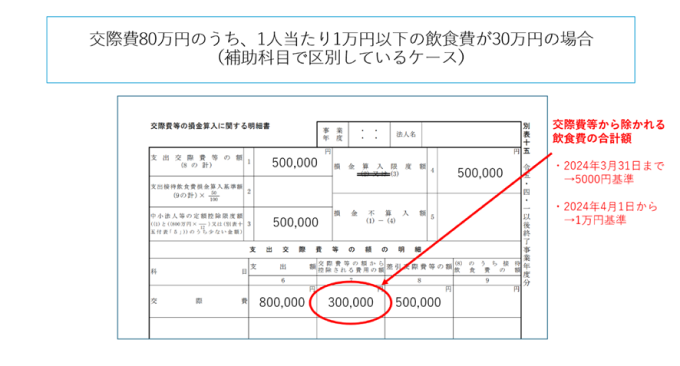

「5000円」「1万円」の2つの基準が混在する

「1人あたり1万円以下」という基準が適用されるのは、2024年4月1日以降支出した飲食費です。つまり多くの法人は、同一事業年度内に「5000円基準」「1万円基準」の2つが混在することになります。使う基準を間違えないようにしたいところです。

別表への記載を忘れずに

1人あたり1万円以下の飲食費は別表十五(連結法人は別表十五の二。以下同じ)への記載が必要です。流れは次のようになります。

1. 記帳の段階で使った勘定科目名ごとに支出額の合計を「支出交際費等の額の明細」の「6支出額」に記載する

2. 交際費等から除外される飲食費の合計額を「7交際費等の額から控除される費用の額」に記入する

3. 「8差引交際費等の額」を算出し「1支出交際費等の額」に転記する。「飲食交際費×50%」を使うなら、「9(8)のうち接待飲食費の額」も記載して50%相当額を「2支出接待飲食費損金算入基準額」に転記する

4. 交際費等の損金算入限度額を上の1から5の欄で計算する

期末資本金1000万円、事業年度は2024年(令和6年)4月1日から2025年(令和7年)3月31日までの法人だと、次のようになります。

控除対象外消費税額等に注意

飲食費については控除対象外消費税額等に注意しなくてはなりません。1人1万円判定に外れたとき、控除対象外消費税額も交際費に含めることになります。つまり、交際費等に加えて控除対象外消費税額等も別表十五に記載しなくてはなりません。

現在、2023年10月から始まったインボイス制度により、適格請求書や区分記載請求書の有無で控除対象外消費税額等の金額が変わります。これに加え、課税売上割合95%未満か基準期間の課税売上高が5億円超だと、一括比例配分方式か個別対応方式での計算も必要です。複雑であるためミスしやすい箇所となっています。ダブルチェックを行うようにしましょう。

マイナビ税理士を利用して

転職された方の声

-

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士)

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士) -

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

マイナビ税理士とは?

マイナビ税理士は税理士として働く「あなたの可能性」を広げるサポートをいたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。