インボイスの2割特例、実は大変?注意点を再確認

インボイス制度と共に始まる経過措置の2割特例。「計算がラク」「事前届出が不要で申告書に一言書けばいいだけ」と言われています。しかし実際には、気をつけなくてはならない点も多くあります。うっかりすれば、賠償問題になりかねません。今回は、2割特例の内容をおさらいしつつ、注意点をあらためて確認します。

目次

2割特例とは?特徴3つを確認

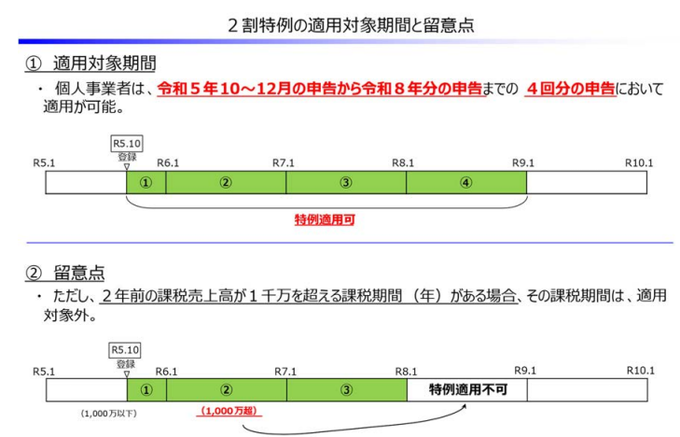

2割特例とは、2023年度税制改正で創設された制度です。インボイス制度の導入を機に免税事業者から課税事業者になる事業者の負担を軽減する目的から作られました。次の3つがポイントです。

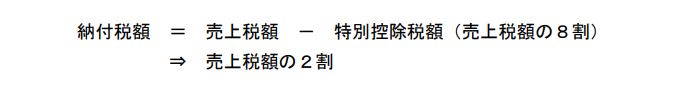

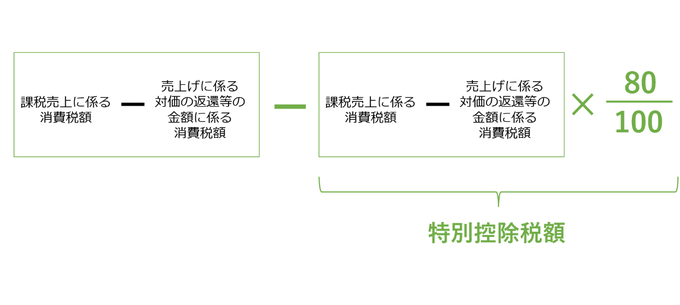

課税売上に係る消費税の8割を控除

2割特例では、納める消費税を次のように計算します。

参照:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(令和5年4月改訂)|国税庁

※これはあくまでも計算イメージです。正確な計算方法は後述します。

事前届出不要

簡易課税制度だと「課税売上に係る消費税額-課税売上に係る消費税額×みなし仕入れ率」という流れで納税額を計算できます。ただし、対象としたい課税期間の初日の前日までに、消費税簡易課税制度選択届出書を提出しなくてはなりません。

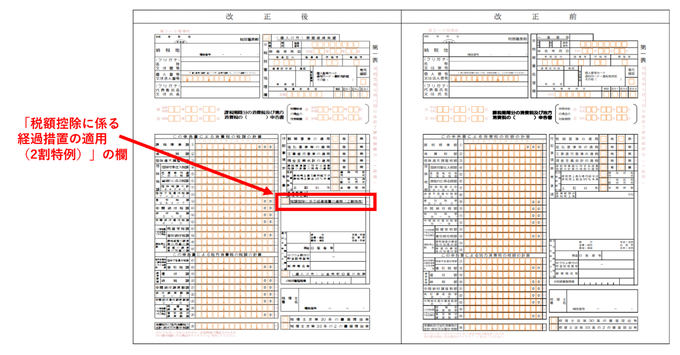

一方、2割特例は事前届出不要です。申告書の第一表「税額控除に係る経過措置の適用(2割特例)」という欄に〇(マル)をすれば適用できます。この欄は一般課税用・簡易課税用それぞれにあります。

参照:「消費税の軽減税率制度に関する申告書等の様式の制定について」等の一部改正について(法令解釈通達)新旧対照表」別紙1|国税庁

※赤字は筆者によるもの

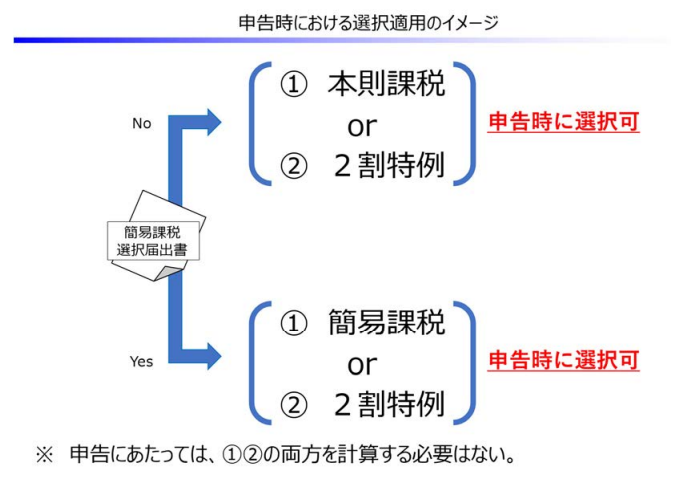

その都度選べる

消費税の計算方法は本来、最低2年間続けなくてはなりません。いわゆる「2年しばり」ですが、2割特例にはそれがありません。申告の都度「一般課税か2割特例か」「簡易課税か2割特例か」と選択できます。

参照:インボイス制度の負担軽減措置のよくある質問とその回答(2023年3月31日時点)|財務省

なお「簡易課税か2割特例か」の選択をしたい場合には、対象の課税期間の末日までに「消費税簡易課税制度選択届出書」を提出します。

2割特例での納税額の計算方法

先ほど、2割特例の大まかな計算イメージを確認しました。正しくは、次のように計算します。

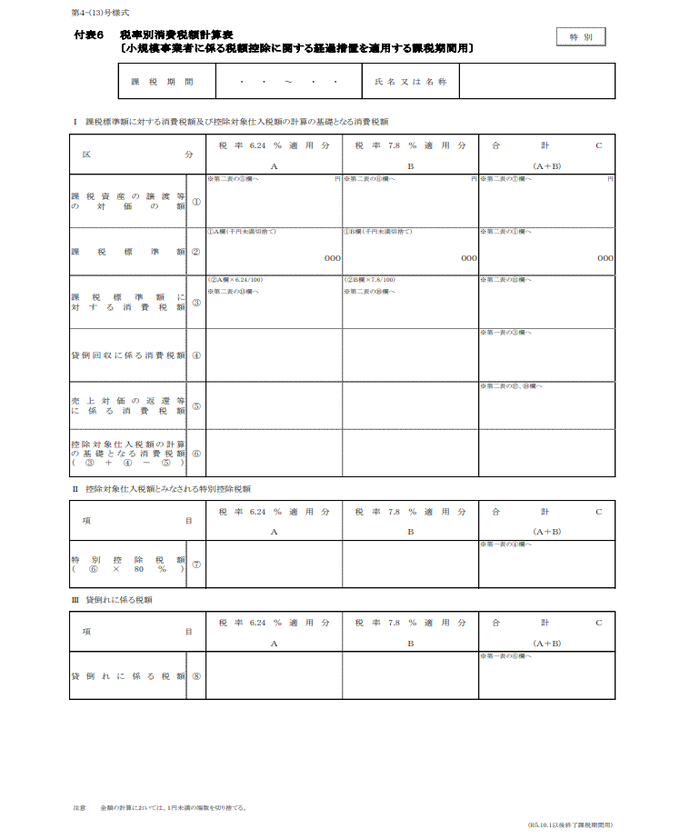

2割特例の申告に必要な書類

2割特例の申告で必要となる書類は次の通りです。

- 消費税及び地方消費税の確定申告書(一般課税用または簡易課税用)第1表

- 消費税及び地方消費税の確定申告書第2表

- 〔付表6〕税率別消費税額計算表

第1表は、簡易課税の選択の届出を対象課税期間の末日までに出したのなら簡易課税用を、そうでないなら一般課税用を使います。

なお、付表6は2割特例の制度の開始に伴い、新たに設けられました。次のような書式となっています。

参照:「消費税の軽減税率制度に関する申告書等の様式の制定について」等の一部改正について(法令解釈通達)新旧対照表」別紙1|国税庁

2割特例の注意点

「2割特例は事前届出不要だし、2年しばりもない。計算もラク」と言われます。計算も申告も確かに難しくありません。ですが、適用できるかどうかの判定が大変です。次のような点に注意しておきたいものです。

基準期間の課税売上高に注意

2割特例は、インボイス制度の開始を機に、やむなく免税事業者から課税事業者になる事業者のための負担軽減措置です。つまり「インボイス制度がなければ納税義務を負うこともなかった」事業者が対象です。

言い換えると「インボイス制度があろうがなかろうが、納税義務が生じる事業者は2割特例の対象外だ」となります。そのため「基準期間の課税売上高は1000万円以下かどうか」をまず意識しなくてはなりません。

課税事業者選択届出書との関係に注意

課税事業者選択届出とは、基準期間の課税売上高が1000万円以下であるため本来納税義務がないにもかかわらず、あえて課税事業者になるための手続きをいいます。消費税課税事業者選択届出書を、対象としたい課税期間の初日の前日までに提出することが必要です。

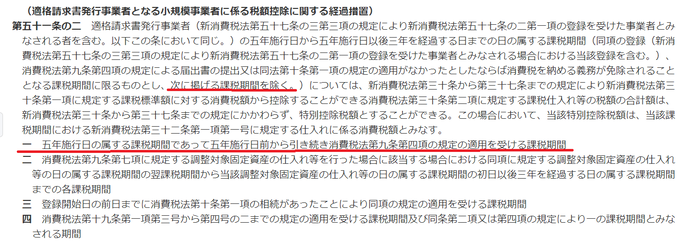

この届出書を提出した場合、2023年10月1日を含む課税期間は2割特例の適用を受けられません。もし適用を受けたいのなら、2023年10月1日を含む課税期間中に課税事業者選択不適用届出書を提出しなくてはなりません。

ただし、課税事業者の選択をしたままでいても、2割適用を受けられないのは2023年10月1日を含む課税期間のみです。翌課税期間からは2割特例を受けられます。消費税法の平成28年改正法附則の第51条の2第1項第1号が「五年施行日(2023年10月1日)を含む課税期間」に限定しているからです。

納税義務の免除の特例に注意

上記の他、納税義務の免除の特例がある場合も2割特例を受けられません。この免除の特例には、次のようなものがあります。

- 特定期間において課税売上高と給与等の支払額の合計額のいずれかが1000万円を超えることで納税義務が免除されなくなるケース

- 相続・合併・分割により納税義務が免除されなくなるケース

- 新設された法人の資本金が1000万円超であるため納税義務が免除されなくなるケースなど

なお、相続の場合、インボイス(適格請求書)の発行事業者としての登録が相続開始日以前であるなどの条件を満たせば、2割特例を受けられます。

高額な資産を購入した場合に注意

次のような事情で、納税義務の免除が受けられなくなった課税期間も要注意です。基準期間の課税売上高などが1000万円以下となっていても、2割特例は受けられません。

- 課税事業者選択届出書の提出で課税事業者となった後2年以内に一般課税で調整対象固定資産の仕入れ等をした

- 特例で納税義務が免除されなくなった新設法人等が一般課税で調整対象固定資産の仕入れ等をした

- 一般課税で高額特定資産の仕入れ等をした

なお、調整対象固定資産とは、備品や機械などの棚卸資産以外の資産で購入の対価が税抜で1取引につき100万円以上のもの、高額特定資産とは1取引につき税抜1000万円以上となる棚卸資産や調整対象固定資産を言います。「一般課税で高額な資産を購入したら2割特例が受けられなくなるかも」と意識するとよいでしょう。

課税期間の特例の適用に注意

届出により、課税期間を1カ月や3カ月にしている場合も2割特例を受けられません。

まとめ

2割特例は、適用できるかどうかの判定が難しいです。また、簡易課税と同じく還付はありません。適用するかどうかは、顧問先に確認しながら進めていくとよいでしょう。

マイナビ転職 税理士を利用して

転職された方の声

-

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士)

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士) -

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

マイナビ転職 税理士とは?

マイナビ転職 税理士は税理士として働く「あなたの可能性」を広げるサポートをいたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ転職 税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ転職 税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ転職 税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。