賃上げ促進税制が拡充された?中小企業向けの条件や注意点をわかりやすく解説

物価高で生活が苦しい昨今、企業で検討されているのが賃上げ促進税制です。この制度を使えば、増額した給与の一部を税額控除できます。しかも2022年4月以降開始の事業年度分から要件や控除額が拡充されました。今回は、賃上げ促進税制の内容と注意点を解説します。

賃上げ促進税制とは

賃上げ促進税制とは「前年度より従業員の給与等を増やすと、増やした金額の一部を税額控除できる」制度です。

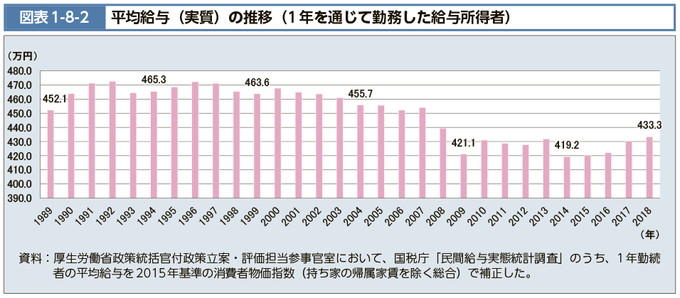

始まりは2013年度の税制改正で導入された所得拡大促進税制でした。当時、円高とデフレによる不況をなかなか抜け出せず、給与は低水準でとどまっていたのです。

参照:図表1-8-2 平均給与(実質)の推移(1年を通じて勤務した給与所得者)|厚生労働省

この状況を打破すべく、企業の給与等支給額の増加を促す政策が創設されました。個人の所得を増加させ、個人の消費を刺激することが狙いだったのです。

ただ、当初は「要件が厳しすぎて使えない」という声が企業から相次ぎました。そこで翌年度以降の税制改正で少しずつ条件が緩和、2022年度税制改正ではこれまででもっとも使いやすい「賃上げ促進税制」となったのです。

所得拡大促進税制からの変更点

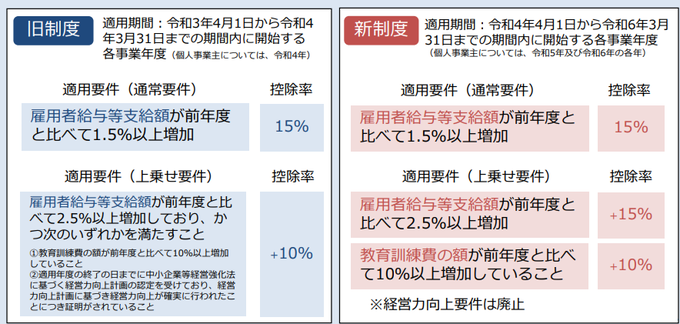

本稿のテーマである中小企業向けの賃上げ促進税制は、従来の所得拡大促進税制を見直したものです。次のような変更があります。

適用は2022年4月1日以降開始の事業年度から

所得拡大促進税制の適用時期は2021年4月1日から2022年3月31日までの間に開始する事業年度(個人事業主は2022年分)でした。一方、賃上げ促進税制は、2022年4月1日から2024年3月31日までの間に開始する事業年度に適用します(個人事業主は2023年分・2024年分)。

上乗せ要件と控除額が緩和

賃上げ促進税制になってから、上乗せ控除の要件と税額控除率が緩和されました。

所得拡大促進税制だと、上乗せ要件は「賃上げの要件を満たし、かつ教育訓練費の要件か経営力向上の要件を満たしている場合」でした。この要件を満たすと、プラス10%控除できましたが、要件がやや厳しすぎました。

一方、賃上げ促進税制では、次のようになっています。

・賃上げ要件を満たしている場合:上乗せで15%控除可能

・教育訓練費の要件を満たしている場合:上乗せで10%控除可能

賃上げ要件か教育訓練費の要件のどちらかを満たせば上乗せで税額控除できます。また、両方を満たせば最大40%、税額控除できるわけです。また、経営力向上の要件がなくなりました。

教育訓練費の明細書に関する義務が「添付→保存」に

教育訓練費による上乗せ要件の明細書についての義務の内容が変わりました。

所得拡大促進税制では、教育訓練等の実施時期や教育訓練等の実施内容、実施期間などを記載した明細書を確定申告書に添付することが求められました。賃上げ促進税制では、提出の必要はなく、手元での保存が義務付けられています。

中小企業向けの賃上げ促進税制の内容

中小企業向けの賃上げ促進税制の具体的な内容は、次の通りです。

対象となる中小企業

青色申告書を提出する中小企業が対象です。ここでいう中小企業とは、次の3者を言います。

法人

・資本金の額または出資金の額が1億円以下の法人(ただし、同一の大規模法人から1/2以上の出資を受ける法人や複数の大規模法人から2/3以上の出資を受ける法人を除く)

・資本金も出資ももたず、かつ常時使用する従業員が1000人以下の法人

個人事業主

常時使用する従業員が1000人以下の個人事業主

協同組合等

中小企業等協同組合、出資組合である商工組合等

要件と税額控除額

要件には「通常要件」1つと「上乗せ要件」2つがあります。

通常要件

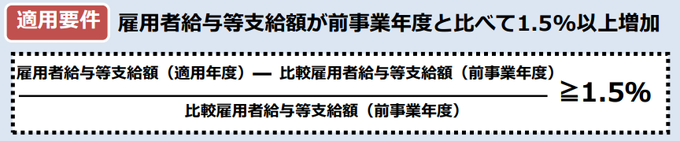

税額控除を受けるのに、最低限必要な要件です。次のようになっています。

参照:中小企業向け賃上げ促進税制ご利用ガイドブック(2022年12月27日更新)|中小企業庁

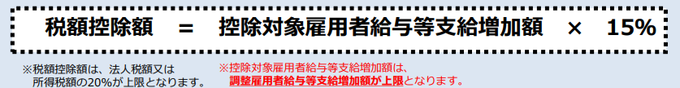

雇用者給与等支給額とは、賃上げ促進税制を使いたい事業年度において従業員に支給した給与等の支給額の合計です。比較雇用者給与等支給額とは、その前事業年度に従業員に支給した給与等の支給額の合計額を言います。このときの税額控除額は次のようになります。

参照:中小企業向け賃上げ促進税制ご利用ガイドブック(2022年12月27日更新)|中小企業庁

控除体操雇用者給与等支給増加額とは「雇用者給与等支給額-比較雇用者給与等支給額」で算出金額を言います。雇用調整助成金などの雇用安定助成金が含まれているなら、その金額を除きます。

つまり、前事業年度よりも1.5%多く給与等を支給していたら、前事業年度に支給した給与等の合計額との差額の15%を税額控除できるわけです。

上乗せ要件と税額控除額

通常要件に加え、上乗せ要件を満たすと、さらに税額控除ができます。上乗せ要件は2つあります。どちらか一方を満たすのでもかまいません。両方満たせば最大40%税額控除できます。

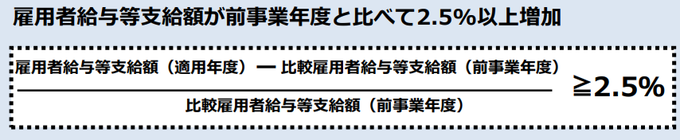

雇用者給与等支給額を通常要件より多い

参照:中小企業向け賃上げ促進税制ご利用ガイドブック(2022年12月27日更新)|中小企業庁

前事業年度よりも給与等の支給額が2.5%以上増えていると、税額控除率を15%上乗せできます。

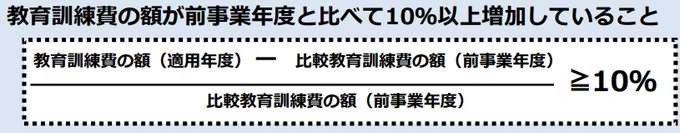

教育訓練費の支給額が増加した

参照:中小企業向け賃上げ促進税制ご利用ガイドブック(2022年12月27日更新)|中小企業庁

教育訓練費とは、国内にいる従業員等に職務に必要な技術や知識などを身につけさせるための費用のことです。この支出額が前事業年度よりも10%多いと、税額控除率を10%上乗せできます。

注意点

賃上げ促進税制については、次のような注意点があります。

赤字の企業だと使えない

賃上げ促進税制は税額控除です。所得税額や法人税額から差し引きます。つまり、黒字でないと使えません。

源泉所得税や社会保険料などが上がる

従業員への給与等を増やせば賃上げ促進税制で税額控除が受けられますが、一方で源泉徴収所得税や社会保険料が増えます。特に社会保険料は、従業員と雇用者である企業の折半です。給与を増やせばその分、企業の負担が増えることに留意する必要があります。

一度上げた給与は下げにくい

一度給与を上げると、なかなか下げられません。昨今のように、物価高や増税で個々人の生活にかかるコストが高い状態だと、余計に下げにくくなります。導入するなら、会社の損益やキャッシュフロー、将来の資金繰りも検討した方がいいでしょう。

用語の範囲に注意

今回お伝えしたのは賃上げ促進税制の概要です。実際には「給与等」「教育訓練費」「国内雇用者」「雇用安定助成金額」などの範囲を細かく見る必要があります。また、申告書の記載も必須です。運用にあたっては、各種運用にあたっては、各種規定を確認しておいた方がいいでしょう。

マイナビ税理士を利用して

転職された方の声

-

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士)

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士) -

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

マイナビ税理士とは?

マイナビ税理士は税理士として働く「あなたの可能性」を広げるサポートをいたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。