2023年10月から始まるインボイス...うっかりしやすいのはこんな事業主

2023年10月1日からインボイス制度が始まります。インボイスに関するセミナーが昨年より増えてきましたが、制度を知らない事業主はたくさんいます。中には、「自分には関係ない」と思っている人も。会計事務所は、どんな事業主に注意喚起を促したらいいのでしょうか。制度そのものの確認を含めて解説します。

インボイス制度で免税事業者も課税事業者に

最初に、インボイス制度の内容を確認しましょう。

インボイス制度とは

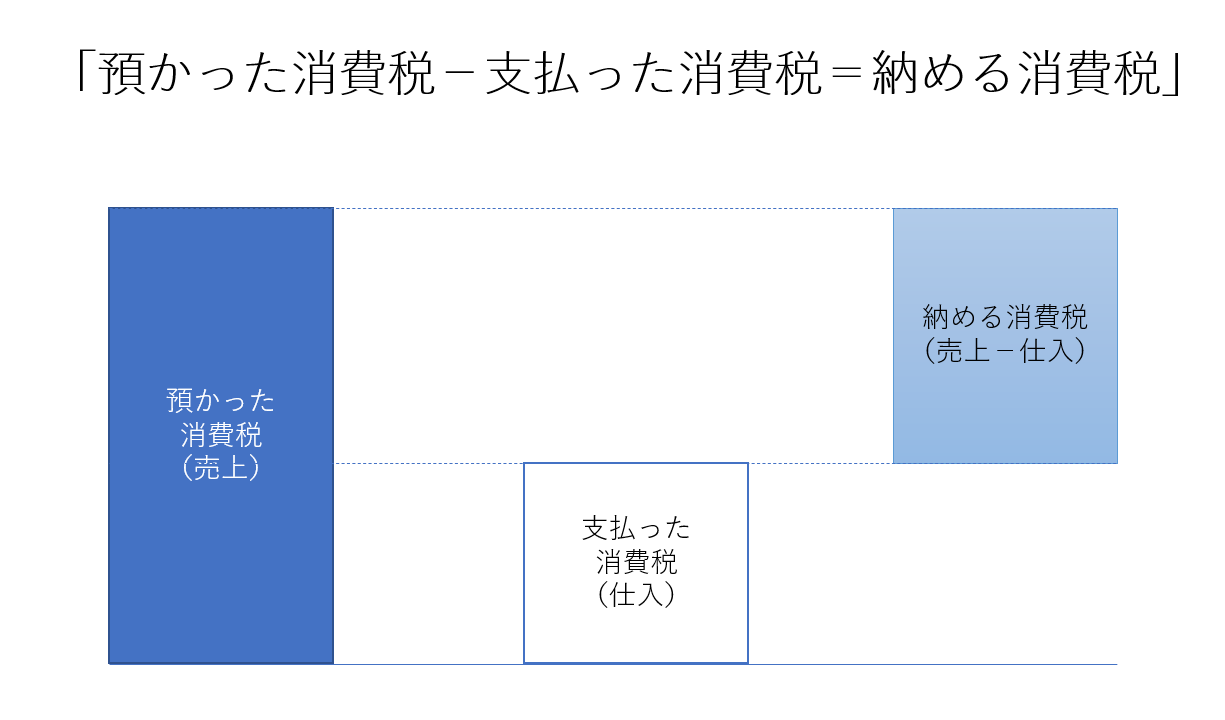

インボイス制度を一言で言うと「仕入分の消費税をより正しく計算するための制度」です。納付する消費税は、次の仕組みで計算しています。

従来、支払った消費税には、消費税を納めている課税事業者からの仕入れ分と消費税を納めていない免税事業者からの仕入れ分の両方が含まれていました。つまり、購入先が課税事業者であるか免税事業者であるかを問わず、「消費税を支払ったもの」として仕入税額控除ができたのです。

しかし、2023年10月以降、免税事業者からの購入分については原則、仕入税額控除ができなくなります。免税事業者は消費税を納めていないからです。そして、仕入先が消費税を納めている事業者かどうかを明確に区分する手段が「適格請求書」となります。

インボイスを発行する前提は「課税事業者」であること

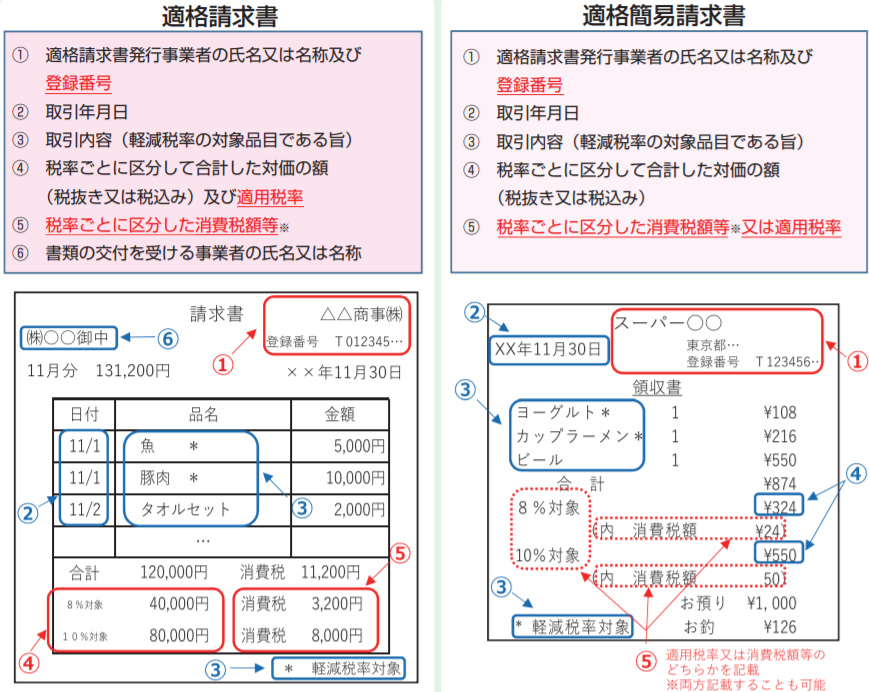

「適格請求書」とは、インボイス制度下の請求書や領収書のことです。一般に「インボイス」と呼ばれていますが、正式名称は「適格請求書」となります。

適格請求書は次のような形式です。適格簡易請求書は、適格請求書の簡易版で、不特定多数の顧客を対象とする事業で認められます。

【引用元】適格請求書等保存方式の概要 -インボイス制度の理解のために(国税庁)

「登録番号」と「税率ごとに区分した消費税額等」は、インボイス制度で初めて登場した記載項目です。従来はこの2つがなくてもほかの項目が請求書や領収書に記載されていれば仕入税額控除ができました。しかし、2023年10月1日以降、この2つも含めすべての項目が記載された適格請求書を購入時にもらわないと、仕入税額控除ができなくなります。

注目したいのが登録番号です。所轄の税務署を通じて登録申請をし、登録が完了すれば国税庁から事業者に付与されます。

この登録番号が付与されるのは、適格請求書発行事業者のみです。そして、適格請求書発行事業者になれるのは、課税事業者に限られます。つまり、適格請求書を発行する大前提は「課税事業者であること」なのです。

免税事業者だと取引できなくなるおそれがある

課税事業者のみが適格請求書発行事業者になれるということは、免税事業者のままでは適格請求書を発行できないということです。そのため、「インボイス制度が始まったら、免税事業者の一部は取引先から新たな取引を断られるのではないか」と言われています。

商品やサービスを購入する側にとっては、免税事業者からの仕入れは損失でしかないからです。2023年10月1日以降、免税事業者からの購入分は仕入税額控除ができなくなってしまいます。事業者によっては、材料や備品、サービスの購入先を免税事業者から課税事業者に切り替えるかもしれません。

インボイスでうっかりしやすい事業者

2022年になり、インボイス制度の情報が出回ったり、セミナーが行われたりするようになりました。結果、事業主の一部は、課税事業者になることを検討し始めています。

反面、インボイス制度を知らない事業主や知っていても他人事となっている事業主も少なくありません。彼らには、会計事務所側が積極的に制度のことを伝えていったほうがいいでしょう。

特に、次の事業主はインボイス制度に気づいていない可能性があります。

副業で企業と取引しているデザイナーやライター

正社員として働くかたわら、週末や夜に副業でデザイナーやライター、プログラマーとして活動する人が増えてきています。少額取引が多く個人事業主としての意識が強くないせいか、「インボイスなんて関係ない」と感じている人は少なくないようです。

ですが、副業の所得が少なくてもインボイスは対象となります。そのため、副業がBtoBなら、インボイス制度開始後、取引先からの発注がなくなるかもしれません。

ビジネス利用の多い飲食店や小売店

小規模の飲食店や小売店は、「インボイス制度がなくても大丈夫だろう」と考えがちです。不特定多数の顧客を相手にしているせいかもしれません。

しかし、商品や材料の仕入れ、打ち合わせなど、ビジネス利用が多いお店なら要注意です。「あのお店を使うと、消費税を節約できない」として利用客が減る可能性があります。

一人親方

建設現場での一人親方の多くは個人事業主です。免税事業者も少なくありません。

そして日中は現場の仕事で忙しい彼らにとって、所得税の確定申告だけでも大変な作業です。インボイス制度は知らない可能性があります。知らないまま2023年10月を迎えたら、取引先に「もう来なくていい」などと言われてしまうかもしれません。

農協を介せず農作物を販売している農家

農協を通して農作物を販売している農家は、インボイスが始まっても特に困ることはありません。農協特例により農協が適格請求書を発行するため、それぞれの農家は適格請求書発行事業者にも課税事業者にもなる必要がないのです。

しかし、農協を介せず直接市場や消費者に農作物を売っている農家は別です。農協特例がないので、通常通り、課税事業者かつ適格請求書発行事業者とならないと、適格請求書は発行できません。取引相手によっては購入してくれなくなるおそれがあります。

ナイトワーク

ナイトクラブのキャストなど、夜の仕事をしている人たちの多くは個人事業主です。1000万円以上を稼いで課税事業者となる人もいますが、そう多くはありません。免税事業者のまま2023年10月を迎えたら、仕事ができなくなる可能性があります。

免税事業者のままでも問題のない事業主

一方、インボイスをまったく心配しなくていい免税事業者もいます。顧客が一般消費者のみの事業者です。具体的には、次のような事業が挙げられます。

・学習塾やおけいこごとなど子供向けビジネス

・趣味の習い事など主婦や高齢者向けのビジネス

・地域の寄り合い所となっている飲食店

・ハンドメイドなど趣味の要素の強い小売

このほか、保険外交員もインボイスの心配はありません。彼らは個人事業主ですが、取引先である保険会社の保険収入は消費税が非課税です。そのため、インボイスは元から関係ありません。

免税事業者に伝えておくべき対策

インボイス制度が始まるといっても、課税事業者になることを躊躇する免税事業者は少なくありません。彼らには、次の2つの対策を考えてもらうといいでしょう。

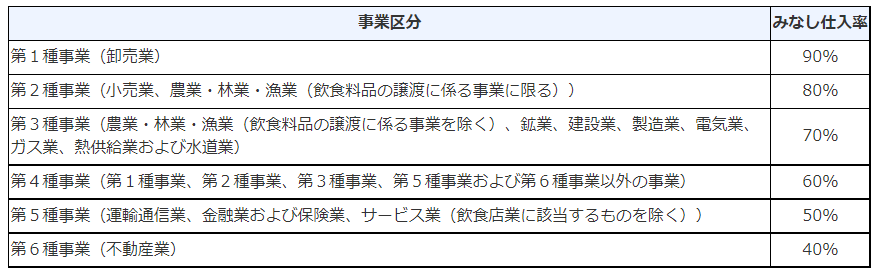

1つ目は、簡易課税制度の選択です。簡易課税制度とは、原則として前々期の売上高が5000万円以下なら売上高から仕入れに係る消費税額を計算し、簡単に納税額を計算できるというものです。現在、みなし仕入れ率は事業ごとに次のようになっています。

【引用元】No.6505 簡易課税制度(国税庁)

本則課税だと、税負担もさることながら、売上に係る消費税と仕入れに係る消費税をそれぞれ計算するのが大変です。しかし簡易課税なら、その手間を省けます。かつ、仕入先が免税事業者であっても問題ありません。「2年間はやめられない」「消費税の還付の可能性がゼロになる」といった欠点はあります。しかし、計算の手間が重くなりやすい免税事業者にとっては、検討すべき材料になると言えるでしょう。

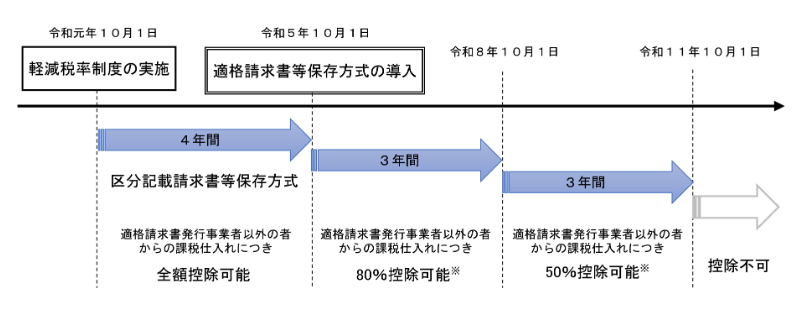

2つ目は、経過措置で様子を見ることです。インボイス制度が始まっても、免税事業者からの仕入れ分の仕入税額控除がいきなりゼロになるわけではありません。2026年9月30日まで、80%は仕入税額控除ができるとされています。

【引用元】令和3年2月の消費税経理通達の改正の趣旨(国税庁)

この経過措置が実施されている間に取引先の様子を見て決めるのも、一つの対策となります。

なお、いったん課税事業者となると2年間は納税をしなくてはなりません。免税事業者の関与先には、そういったデメリットも伝えた方がよいでしょう。

マイナビ税理士を利用して

転職された方の声

-

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士)

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士) -

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

マイナビ税理士とは?

マイナビ税理士は税理士として働く「あなたの可能性」を広げるサポートをいたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。