2024年(令和6年)定額減税、住民税は大丈夫?早めに確認したいポイントを解説

2024年(令和6年)6月から定額減税が始まります。所得税の月次源泉徴収に注目が集まっていますが、5月までに確認したいのは住民税です。昨年末の年末調整や今年3月の確定申告に誤りはないでしょうか。この記事では住民税の定額減税のしくみと確認したいポイントを解説します。

目次

住民税の定額減税とは

2024年(令和6年)6月から所得税・住民税ともに定額減税が始まります。ただ、住民税の定額減税は、金額と減税の方法が所得税と異なります。この違いを以下、確認します。

「1万円×(本人+扶養している家族の数)」を所得割額から控除

住民税での定額減税の金額は「1万円+(本人+同一生計配偶者+扶養親族の数)」です。この金額が個人住民税の所得割額(退職所得の所得割を除く)から控除されます。同一生計親族と扶養親族の定義は次の通りです。

| 用語 | 定義 |

|---|---|

| 同一生計配偶者 | ・納税義務者の配偶者 ・納税義務者と生計を一にするもの ・青色専従者として給与の支払いを受けていたり、事業専従者に該当したりしないこと ・基準年の合計所得金額が48万円以下 (地方税法23①七、292①七) |

| 扶養親族 | ・納税義務者の親族(配偶者を除く)か、いわゆる「里子」あるいは養護受託者に委託された老人 ・納税義務者と生計を一にするもの ・青色専従者として給与の支払いを受けていたり、事業専従者に該当したりしないこと ・基準年の合計所得金額が48万円以下 (地方税法23①九、292①七) |

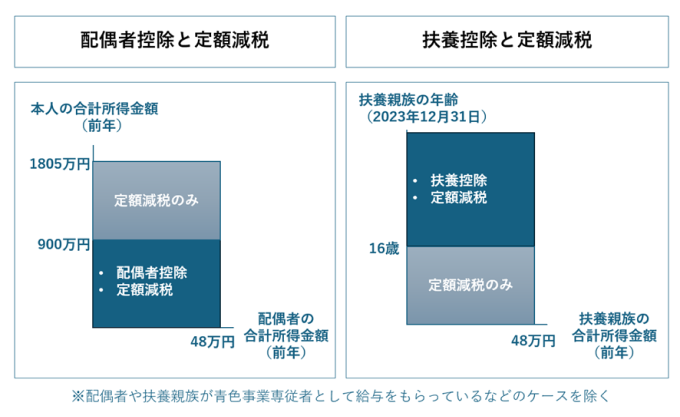

注意したいのが「配偶者控除の対象となる同一生計配偶者」「扶養控除の対象となる扶養親族」とのズレです。配偶者控除の対象にならない同一生計配偶者、扶養控除の対象にならない扶養親族でも、定額減税の対象となることがあります。

定額減税を受けられないケース

本人が次のいずれかに当てはまると、定額減税の対象になりません。

・2023年の合計所得金額が1805万円超である

・2023年の総所得金額等が所得割の非課税限度額以下である

・所得控除により課税総所得金額等が0円になる

・税額控除により定額減税前に所得割額

・2024年1月1日時点で非居住者である

さらに本人が居住者であっても同一生計配偶者か扶養親族が非居住者であるなら、扶養している家族分の1万円減税は行われません。

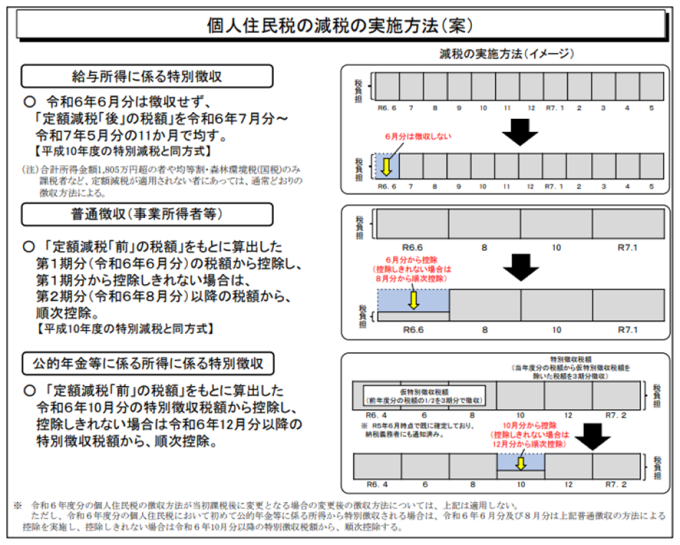

6月分の住民税から順次控除

6月以降の住民税の所得割で「1万円×人数分」が控除されます。ただし、特別徴収(給与所得)・特別徴収(公的年金等)・普通徴収それぞれで、減税のタイミングや減額の仕方は異なります。

参照:個人住民税の定額減税に係るQ&A集(第2版)|総務省(以下「Q&A」)

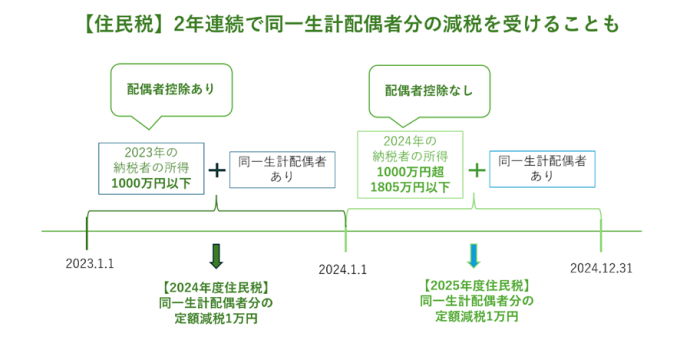

同一生計配偶者については2年連続で減税も

住民税では、2年連続で同一生計配偶者分が減税となる可能性があります。給与支払報告書や確定申告書の都合上、賦課課税計算で定額減税にできるのは次に限られるからです。

- 納税者本人分

- 控除対象配偶者分(納税者の合計所得金額が1000万円以下であるため配偶者控除の対象)

- 16歳未満の扶養親族分

- 控除対象扶養親族分(扶養親族の年齢が16歳以上)

納税者本人の所得額が1000万円超1805万円以下である同一生計配偶者分については、2025年度住民税で減税するしかありません。そして、住民税の定額減税は住民税のルール通り、前年所得を基準として行われます。2025年度の住民税において、配偶者控除の対象にならない同一生計配偶者の分の定額減税は、2024年分の所得や扶養状況等を基準に判定されるのです(Q&A2-3-1、2-3-2)。

本人の所得が「2023年は1000万円以下、2024年は1000万円超1805万円」であり、妻か夫が同一生計配偶者に該当するなら2年連続で同一生計配偶者分の減税を受けられることになります(Q&A2-3-3)。

引ききれなければ給付に

特別徴収・普通徴収の対象となる住民税が少なく、本来減税すべき金額に満たないようであれば、最後は給付金が本人に支給されます(Q&A1-4、2-3-1)。

なぜ住民税の定額減税に注意すべきか

定額減税については、6月以降の給与所得の月次の源泉徴収が話題になりがちです。しかし5月中は、住民税の方をより意識した方がいいと言えます。次のような事情があるからです。

住民税の定額減税は2023年分の所得が基準

定額減税は、所得税も住民税もともに6月から始まります。同時期に始まりますが、所得税と住民税には次のような違いがあります。

| 所得税 | 住民税 | |

|---|---|---|

| 課税方式 | 原則、申告納税方式 (源泉徴収は自動確定方式) |

賦課課税方式 (市町村が計算) |

| いつの分の所得に課税するか | 今年の所得(現年所得課税) | 前年の所得(前年所得課税) |

| 定額減税の計算基準 | 今年の所得・扶養親族等 | 前年の所得・扶養親族等 |

所得税の定額減税は2024年6月から始まりますが、あくまで「源泉徴収」「予定納税」です。ここでいったん減税しますが、最終的には2024年分の年末調整と確定申告で精算します。月次の源泉徴収や予定納税でいくら減らそうとも、最終的に減税額が確定するのは2024年分の年末調整と確定申告です。

一方、住民税の定額減税は、2023年分の所得と扶養親族等を元に計算します。つまり、2023年分の年末調整と確定申告の内容がそのまま住民税の定額減税に反映されるのです。ここで16歳未満の扶養親族の申告もれがあったり、夫婦がそれぞれ同一の扶養親族を申告していたりすれば、すべて住民税の定額減税に反映されます。

6月から徴収が始まる

住民税の徴収開始時期は6月以降です。特別徴収・普通徴収いずれも、5月下旬から住民税の決定通知書が会社や個人の手元に届くことになります。

給与所得者の場合、定額減税の対象であれば、6月の徴収税額は0円です。しかし、前年の合計所得金額が1805万円を超えているなどで定額減税から外れれば6月から給与等から住民税が徴収されます。配偶者が配偶者控除の対象となっていても非居住者であれば、配偶者分の定額減税は受けられません。

一般人である納税者は、会計事務所ほど定額減税のしくみを知っているわけではありません。このような事態になったとき、顧問先から聞かれる可能性があります。それに備え、住民税の定額減税のポイントを押さえておくと無難です。

住民税の定額減税のチェックポイント

住民税の定額減税は、次の点を確認しましょう。

16歳未満の扶養親族を申告したか

未就学児や小学生、中学生の子がいるにもかかわらず、2023年分の年末調整や確定申告で16歳未満の扶養親族の欄を空白にしていると、子の分の定額減税を受けられません。

前年に所得が増える出来事があったか

2023年中に所得が急増するような出来事があると、定額減税を受けられないことがあります。たとえば次のようなものです。

- 相続した家や土地を売った

- 値上がりした暗号資産を売却した

- 副業の収入が伸びた

- 複数の会社で顧問を務めるようになり、収入が増えた

例年、会社からの給与所得が1500万円でも、こういった所得が2023年に発生して合計所得金額が1805万円を上回れば、定額減税の対象から外れます。

同一生計配偶者と扶養親族の申告にミスはないか

このほか、次のような申告もれや二重申告が定額減税に反映される可能性があります。

- 2023年中に亡くなった同一生計配偶者や扶養親族を年末調整や確定申告で申告しなかった(年の途中で亡くなった場合は死亡時で判定)

- 共稼ぎの夫婦がどちらも同一の子を扶養親族として申告していた(どちらか一方の扶養親族にしかできない)

申告もれや二重申告があった場合、早めに市町村に連絡し、申告し直した方がよいでしょう。申告内容にあわせ、年度の途中で所得割額が修正されます(Q&A3-1-7)。

このほかの注意点

上記のほか、次のような注意点があります。

2025年度分のふるさと納税は定額減税の影響を受ける

2023年中にしたふるさと納税は2024年度の定額減税の影響を受けません。なぜならふるさと納税の寄附金税額控除の上限額は、定額減税前の住民税を基礎に計算するという特例があるからです(Q&A6-3)。

しかし、2025年度の定額減税には、このような特例はありません。そのため、2025年度に同一生計配偶者分の定額減税を受けるなら、定額減税後の所得割額を意識してふるさと納税の上限額を計算する必要があります。

副業がバレるリスクあり

会社勤務の人によっては、副業が会社にバレる可能性があります。前年の合計所得金額が1805万円を超えているか否かで、住民税の徴収方法が変わるからです。

会社での給与年収が定額減税の対象となるはずの金額なのに住民税の徴収方法が例年通りだと、会社に副業が疑われるかもしれません。顧問先に該当しそうな人がいたら、副業バレリスクを伝えておいた方がよさそうです。

マイナビ税理士を利用して

転職された方の声

-

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士)

進路について適切なアドバイスをしてもらえました!自分の進路について明確な答えが出せていなかったものの、どの業種に進んだら良いかなど適切にアドバイスをしてもらえました。どういったキャリアを積んでいけばより市場価値を高められるのか、候補の会社がどう違うのかを具体的に説明していただけました。(30代/税理士) -

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

求人の提案力と面接のフィードバックが良かった!タイムリーな求人の紹介とフィードバックの提供が良かったです。面接前の情報提供では、自分のアピールしたい強みが、面接先企業のどこに符号しており、今後の展開をどう捉えているかの思考の整理をする際に役立ち、安心して面接を迎えることが出来ました。(30代/税理士)

マイナビ税理士とは?

マイナビ税理士は税理士として働く「あなたの可能性」を広げるサポートをいたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。

特集コンテンツ

- 税理士の転職Q&A

- 税理士の方の疑問や悩み、不安を解消します。

-

【20代】税理士科目合格者

【30代】税理士科目合格者

【20代】税理士

【30代】税理士

税理士業界全般

- 税理士の転職事例

- マイナビ税理士の転職成功者の方々の事例をご紹介します。

-

一般事業会社

会計事務所・税理士法人

コンサルティングファーム

税理士・科目合格者の転職成功事例

税理士・科目合格者が転職で失敗する4つの原因

- 税理士の志望動機・面接対策

- 面接のマナーを押さえ、あなたの強みを引き出す面接対策方法をご紹介

-

会計事務所

税理士法人

コンサルティングファーム

- はじめての転職

- 転職への不安を抱えた方々に向けて転職のサポートを行なっています。

- 税理士の転職時期

- 転職活動の時期や準備時期、スケジュールなどをお伝えします。

- 履歴書、職務経歴書の書き方

- 人事担当者から見て魅力的な職務経歴書を書く方法をご説明します。

カテゴリから記事を探す

税理士業界専門転職エージェント

担当キャリアアドバイザーが

相談~内定後までご支援いたします。